近年来,税务机关针对自然人股权转让的税务监管越来越严。同时,在针对自然人低价转让股权的很多案例中,税务机关往往直接简单的依照国家税务总局关于发布《股权转让所得个人所得税管理办法(试行)》的公告(国家税务总局公告2014年第67号)第十二条规定认定价格明显偏低进行核定,同时又会依据第十五条第五款的规定按照避免重复征税的原则进行受让方股权计税基础的调整。但是,这样的处理方式真的合理吗?

我们本篇文章就是通过2023年资本市场一个案例来给大家分析一下,涉及到非上市公司大股东低价转让公司高管股权进行股权激励,目前税务机关的处理方式所存在的问题。从而我们进一步深入探讨一下涉及大股东股权激励(集团间股权激励)所得税问题的正确处理方法。

资本市场案例:

东集技术股份有限公司(简称:东集技术)于 2023 年 1 月 28 日在《首次公开发行股票并在创业板上市申请文件审核问询函的回复报告》披露:

2015 年 11 月 30 日,时龙兴为向持股平台实施股权激励,分别与仁和鼎立、华瑞至诚签署《股权转让协议》,约定时龙兴将其持有东集有限 2% 的股权(对应 102 万元注册资本)以 1 元转让仁和鼎立;将其持有东集有限 18% 的股权(对应 918 万元注册资本)以 1 元转让给华瑞至诚;并约定由华瑞至诚、仁和鼎立承担本次股权转让所涉及或产生的税费。

根据南京市雨花台地方税务局于 2016 年 1 月 5 日出具的《税务事项告知书》并经核查,由于时龙兴本次以低于股权公允价值的价格向仁和鼎立、华瑞至诚转让股权,税务局基于认定的公允价值需向时龙兴核定征收股权转让个人所得税,经核实确认的转让价格将作为下次该股权转让时确认计税成本的基础。经核查,税务机关的核定情况具体如下:

实际上,我们把这个案例简单化,就可以反映出,目前税务机关在针对非上市公司大股东低价转让股权给高管用于股权激励时,征管实践的做法是这样的:

1、自然人大股东低价转让股权不被认可,需要按照国家税务总局关于发布《股权转让所得个人所得税管理办法(试行)》的公告(国家税务总局公告2014年第67号)第十三条规定的方法核定合理的股权转让收入,对原转让人征收个人所得税;

2、对于非上市公司股权激励对象(如果直接授予个人的,激励对象就是个人。本案例授予的就是合伙平台),在低价取得股权环节就不征收个人所得税了(在合伙平台下,也不穿透合伙平台对个人LP征收个人所得税)。同时,根据国家税务总局公告2014年第67号第十五条第五款的规定,由主管税务机关按照避免重复征收个人所得税的原则合理确认股权原值。比如在本案例中就披露,税务机关也同意,经核实确认的转让价格将作为合伙平台下次该股权转让时确认计税成本的基础。

这样的处理方式正确吗?实际上,对于非上市公司自然人大股东低价转让股权进行股权激励,我们目前征管中采用这种简单核定+计税基础转移的方式,虽然把税征到了,但实际上这种解决方法属于乱点鸳鸯谱,最后导致了非常奇怪的征税结果。

从整个交易的经济实质来看,大股东低价转让股权给激励对象实际上是:

1、大股东通过0对价或低价格转让股权,本身利益就受损了,没有取得任何所得。但是,税务机关却核定让大股东按照一个公允价值缴纳股权转让所得的个人所得税;

2、激励对象0对价或低价格购买股权,实际上取得了经济利益。但是在目前税务机关征税实践中,反而取得所得的激励对象暂时没有缴纳个人所得税;

3、如果我们继续国家税务总局公告2014年第67号第十五条第五款的规定,并所谓避免重复征税的角度去允许激励对象按照核定收入承继计税基础,那我们正常不就可以进行这样的税收策划吗?具体策划方案如下:

某非上市公司需要向高管支付500万的奖金,正常该高管需要按工资、薪金所得缴纳45%的个人所得税。现在我们的策划方案如下:

第一步:该非上市公司自然人股东将价值500万的股权0对价转让给该高管。此时,税务机关按照500万的公允价值,对自然人股东按照20%的税率缴纳个人所得税。此时,这部分个人所得税由高管实际承担。高管取得股权时,直接给自然人大股东代扣个人所得税缴纳给税务局;

第二步:此时,税务机关从避免重复征税的角度,承认高管后期转让股权的计税基础500万。那此时,自然人大股东直接按500万的价格从该高管手中将刚刚0对价授予的股权回购。高管取得了500万现金。此时,税务机关从避免重复征税角度允许计税基础增加,则这一步高管转让股权不需要缴纳个人所得税。

大家看到,如果我们对非上市公司大股东股权激励按照“核定收入+计税基础转移”这种思路,那我们就可以正大光明的进行这种“个人所得税收入性质转换”的税收策划。即将高管工资、薪金性质的个人所得税收入,转让为了自然人大股东财产转让所得性质的个人所得税收入,从而使税率从45%降低到20%。

所以,大家要看到,这种针对非上市公司大股东低价转让股权进行股权激励,目前很多税务机关在征管实践中简单采用“核定收入+计税基础转移”方法,实际上有点属于乱点鸳鸯谱,不遵循所得税法里面的基本逻辑和原理,从而产生了错误的征税结果。

对于这类问题,我们应该怎么来看待呢?如何进行正确的税务处理呢?这就和我们解答数学题一样,解题方法要遵循基本的原理,不能乱打一气,只要现在能征到税,其他就不管了。

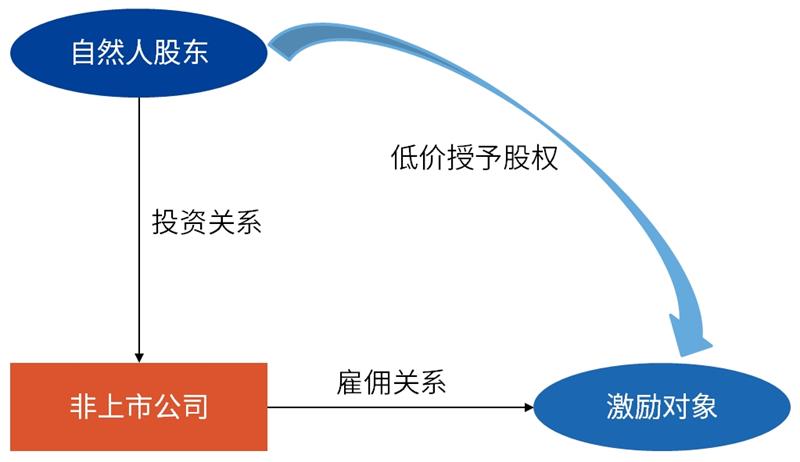

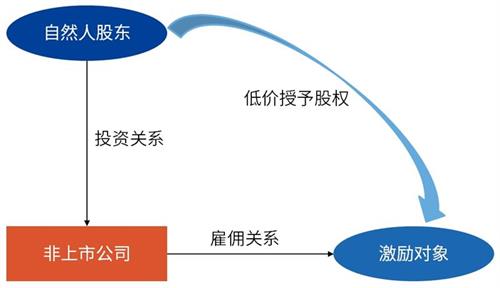

同样回到这张图上来,对于大股东低价转让股权进行股权激励,其实我们在所得税层面首先要看到,他存在两层不同的法律关系:

1、自然人股东和非上市公司之间是投资的法律关系,对于这种投资关系,在所得税层面是有一套非常明确的规则的,比如投资计税基础的确认规则,股息的所得税征税规则,减资、转让等所得税征税规则;

2、非上市公司和激励对象之间是雇佣法律关系,这里在所得税层面也是有一套非常明确的规则的。比如,对于正常工资、薪金所得税扣除的规则,也包括非上市公司直接授予员工股权激励,企业所得税可以比照《国家税务总局关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告》(国家税务总局公告2012年第18号)处理。

我们要看到,自然人股东和激励对象之间并不存在直接的法律关系,他们之间的联系是要通过非上市公司这个纽带来进行的。所以,当自然人股东低价转让股权给激励对象时,我们在进行税务处理时,不能跳过非上市公司,直接就对自然人股东核定征税,然后将计税基础转移给激励对象,使其下一步股权转让可以抵扣。这种就属于完全错误的解题方法。正确的税务处理方法还是要还原到通过非上市公司来解决。

那我们如何解决呢?实际上,对于所有的大股东直接授予激励对象股权的股权激励,我们在所得税层面的处理方法是这样的:

第一步:非上市公司按照市场公允价值从大股东手中购买股权,用于股权激励;

第二步:如果非上市公司没有把钱给大股东,也应还原为非上市公司先按市场公允价值把钱给大股东,但是大股东取得钱后又作价增资到非上市公司中,进入资本公积-资本溢价;

第三步:非上市公司将按公允价值购买后的股权授予给激励对象作为其激励奖金;

所以,按照这个三步,我们才可以得到正确的税收答案,而且这种征税的结果才是既符合业务的经济实质,也符合所得税的基本原理,不会导致奇怪的征税结果,也避免了“转换收入性质”的避税问题产生。

我们还原到上面案例,假设自然人大股东将10万股股权0对价转让给激励对象用于股权激励。大股东持有这一万股股权的成本是1元/股。授予时,这部分股权的公允价值是10元/股。

第一步:我们理解为非上市公司首先按照10元/股的价格从自然人大股东手中购买10万股股份。此时,自然人大股东正常需要确认90万的财产转让所得缴纳个人所得税。所以,这里的核定收入征收个人所得税实际上对应的是这一步;

第二步:实际从现象上来看,这个自然人股东是0对价授予股权给激励对象,他并没有取得100万的现金。所以,这里我们从业务实质和所得税原理中要理解为,非上市公司首先用100万现金从大股东手中买来了10万股股份;但是,该大股东取得100万现金后,又全部增资到非上市公司,增加资本公积-资本溢价。这个也和《股份支付》会计准则的处理完全一致,行权环节,非上市公司会计处理为:

借:管理费用

贷:资本公积-资本溢价

为什么是这个资本公积-资本溢价,我们这样分解出来说明大家就清楚了,原来是这么一回事。

此时,自然人大股东如果按照90万确认所得缴纳个人所得税后,他现在持有非上市公司股权的计税基础是多少呢?

(1)原来计税基础X-10:因为他把10万股股份0对价给了激励对象,这部分股份原始成本1元/股

(2)X-10+100=X+90 :因为他又把取得的100万全部增资到非上市公司,此时要增加他的计税基础。

所以,我们看到的结果是,自然人大股东确认90万的财产转让所得缴纳个人所得税后,他持有非上市公司股份剩余的计税基础反而要增加90万,这部分在其后续转让股权时可以扣除。所以,避免重复征税的这个动作是在自然人大股东层面,而非是都在激励对象层面。这个是我们很多人原来完全没有意识到的。而激励对象要取得这个公允价值作为后期股权转让计税基础的递延,是必须要对这部分90万所得按工资、薪金缴纳个人所得税才可以的。所以,这是两个层面的问题,不能简单粗暴的用67号公告第十五条第五款去处理。

第三步:非上市公司将取得的价值500万的股份授予给激励对象用于股权激励,此时的税务处理就非常好理解了。如果符合《财政部 国家税务总局关于完善股权激励和技术入股有关所得税政策的通知》(财税〔2016〕101号)第一条规定,激励对象可以递延到实际卖出股权环节,按财产转让所得缴纳个人所得税。如果不符合第一条规定,则在取得环节,要按股权激励工资、薪金所得缴纳个人所得税。

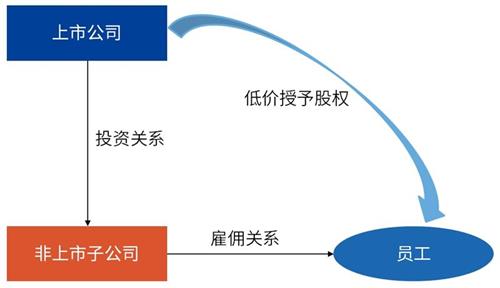

所以,我们如果能从这个角度去理解大股东股权激励,其实有一个争议就好理解了,比如当下我们对于上市公司用股票给子公司员工用于股权激励:

很多人认为按照18号公告股权激励企业所得税扣除,只能是上市公司授予其员工。上市公司授予子公司员工股权激励,上市公司不能扣,子公司也不能扣。实际上,这种情况上,子公司反而是真金白银给了员工实物股权激励,给予子公司企业所得税费用扣除是完全合理的。

但这里就要解决第二个问题,就是上市公司将股票直接授予员工是否要确认财产转让所得缴纳所得税,所以,我们回到非上市公司那个案例上来,我们看到,对于非上市公司大股东,如果我们要在其0对价授予股权时,按90万确认所得缴纳个人所得税,就需要将其剩余股权的计税基础同步调增90万,从而在未来转让剩余股权时抵回来。那我们能否给予另外一种处理方案呢?即:在大股东0对价授予股权环节,大股东不确认财产转让所得,那我们也不增加其剩余股权的计税基础。这样既不会导致税款流失,也兼顾了纳税能力。

作者:中汇税务集团全国技术总监/合伙人 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169

京公网安备11010502056556号

京公网安备11010502056556号