2020年3月1日至6月30日是新个税法实施后第一次个人所得税汇算清缴期,也是居民个人从中国境外取得所得申报纳税期,由于新个税法下,居民个人综合所得、经营所得,应当分别合并计算应纳税额,因此居民个人境外所得税收抵免属于综合所得的汇算清缴的一部分,财政部 税务总局于2020年1月17号下发了《关于境外所得有关个人所得税政策的公告》(财政部 税务总局公告2020年第3号),对境外所得税收抵免进行了明确,从而进一步完善了新个税法的配套体系。

一、限额抵免

税收抵免是国际间消除重复征税、减轻纳税人税收负担的一种重要途径,目前世界各国缓解和消除所得税重复征税的主要方法通常有:免税法、扣除法、减免法和抵免法。我国个人所得税法采用了税额抵免法,抵免法是指一国政府在优先承认其他国家的地域税收管理辖权的前提下,在对本国纳税人来源于国外的所得征税时,以本国纳税人在国外缴纳税款冲抵本国税收的方法。按计算方式不同,该方法可分为全额抵免法与限额抵免法。由于全额抵免法有可能侵蚀到纳税人居住国的税基,所以我国个人所得税法采用了限额抵免。

二、境内境外所得合并计算

根据《个人所得税法》第七条规定,居民个人从中国境外取得的所得,可以从其应纳税额中抵免已在境外缴纳的个人所得税税额,但抵免额不得超过该纳税人境外所得依照本法规定计算的应纳税额。《个人所得税法实施条例》第二十条、二十一条及财政部、税务总局《关于境外所得有关个人所得税政策的公告》(财政部 税务总局公告2020年第3号)规定,居民个人从中国境内和境外取得的综合所得、经营所得,应当分别合并计算应纳税额;从中国境内和境外取得的其他所得,应当分别单独计算应纳税额。已在境外缴纳的个人所得税税额,是指居民个人来源于中国境外的所得,依照该所得来源国家(地区)的法律应当缴纳并且实际已经缴纳的所得税税额。

三、分国不分项

2018年个人所得税法改革,将我国原分项税制转变为综合与分项相结合的税收制度。因此在计算扣除限额时,需分别计算综合所得、经营所得及其他所得。考虑到世界上许多国家和地区的个人所得税采用的是综合税制,他们是将各项所得综合起来一并计算,很难将纳税人在某国缴纳的个人所得税分解到各项所得中。因此在财政部 税务总局公告2020年第3号中明确,居民个人来源于一国(地区)的综合所得、经营所得以及其他分类所得项目的应纳税额为其抵免限额,也就是说,在实际扣除境外税额时,仍延续了分国不分项的综合扣除方法。

四、案例

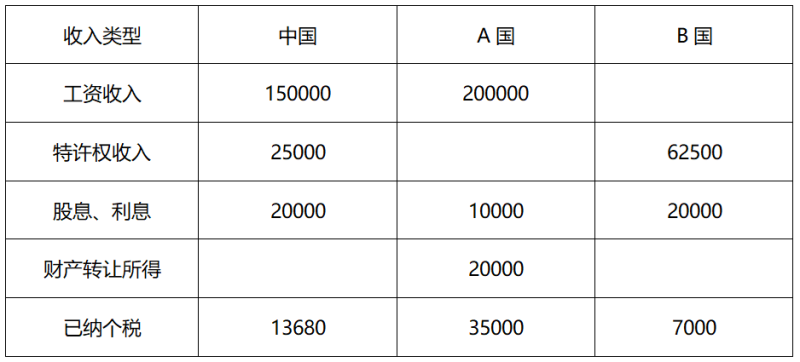

张某在中国境内共计取得工资薪金收入150000元,股息收入20000元,特许权所得25000元。从A国取得工资收入200000元,股息收入10000元,财产转让所得20000元。A国共计缴纳个人所得税35000元。从B国取得特许权使用费所得62500元,利息所得20000元。B国共计纳纳个人所得税7000元。(不考虑专项附加扣除等因素)

境内所得实行支付方扣缴,其中工资收入按累计预扣法,特许权按20%预扣,具体预缴税额如下:

工资收入预缴税额=(150000-60000)×10%-2520=6480元

特许权所得=20000×(1-20%×20%=3200元

股息所得=20000×20%=4000元

各类所得抵免限额计算:

1、综合所得

包括工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得。居民个人来源于中国境外的综合所得,应当与境内综合所得合并计算应纳税额;

由于劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。

B国特许权所得收入额=62500×(1-20%)=50000

中国特许权所得收入额=25000×(1-20%)=20000

应纳税所得额=(150000+20000+200000+50000)-60000=360000

应纳税额=360000×25%-31920=58080元

来源A国综合所得的抵免限额=中国境内和境外综合所得应纳税额×来源于该国(地区)的综合所得收入额÷中国境内和境外综合所得收入额合计=58080×200000/420000=27657.14元

来源B国综合所得的抵免限额=中国境内和境外综合所得应纳税额×来源于该国(地区)的综合所得收入额÷中国境内和境外综合所得收入额合计=58080×50000/420000=6914.29元

2、股息利息所得

居民个人来源于中国境外的利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得(以下称其他分类所得),不与境内所得合并,应当分别单独计算应纳税额。

来源于A国股息所得的抵免限额=10000×20%=2000元

来源于B国股息所得的抵免限额=20000×20%=4000元

3、财产转让所得

来源于A国财产转让所得的抵免限额=20000×20%=4000元

4、抵免限额

除国务院财政、税务主管部门另有规定外,来源于中国境外一个国家 (地区)的综合所得抵免限额、经营所得抵免限额以及其他所得抵免限额之和,为来源于该国家(地区)所得的抵免限额,也就是分国不分项,分别按照A、B两国进行合计。

来源于A国(地区)所得的抵免限额=来源于该国(地区)综合所得抵免限额+来源于该国(地区)经营所得抵免限额+来源于该国(地区)其他分类所得抵免限额=27657.14+2000+4000=33657.14元

来源于B国(地区)所得的抵免限额=来源于该国(地区)综合所得抵免限额+来源于该国(地区)经营所得抵免限额+来源于该国(地区)其他分类所得抵免限额=6914.29+4000=10914.29元

5、抵免结果

居民个人一个纳税年度内来源于一国(地区)的所得实际已经缴纳的所得税税额,低于依照公告第三条规定计算出的来源于该国(地区)该纳税年度所得的抵免限额的,应以实际缴纳税额作为抵免额进行抵免;超过来源于该国(地区)该纳税年度所得的抵免限额的,应在限额内进行抵免,超过部分可以在以后五个纳税年度内结转抵免。

A国已纳税35000元-抵扣限额33657.14元=1342.86元,因此当年可抵扣33657.14元,另外1342.86元可以在以后五个纳税年度内结转抵扣。

B国已纳税7000元-抵扣限额10914.29元=-3914.29元,因此7000元可全额抵扣,并补缴税款。

6、汇算清缴及自行申报

由于目前我国居民个人从中国境内和境外取得的综合所得、经营所得,应当分别合并计算应纳税额;从中国境内和境外取得的其他所得,应当分别单独计算应纳税额。张某取得境外所得需分别进行自行申报,但税法并未规定抵免税额如何在各类型所得中进行分配,我们可参照《关于公益慈善事业捐赠个人所得税政策的公告》(财政部 税务总局公告2019年第99号),第三条第三款“居民个人根据各项所得的收入、公益捐赠支出、适用税率等情况,自行决定在综合所得、分类所得、经营所得中扣除的公益捐赠支出的顺序”。对张某在申报境外所得并汇算清缴时,抵免额按照此顺序在各类所得中依次扣除,其中:

(1)综合所得汇算应补税额=58080-(33657.14+7000)=17422.86元

(2)股息利息所得

来源于A国股息所得的应补税额=10000×20%=2000元

来源于B国股息所得的应补税额=20000×20%=4000元

(3)财产转让所得。

来源于A国财产转让所得的应补税额=20000×20%=4000元

(4)应补个人所得税总计= 17422.86+2000+4000+4000=27742.86元。

五、提示

通过上述案例,我们对境外所得已纳税款抵免计算有了一定的了解,但为了能够得到正确的扣除,我们还需注意以下几点:

1、由于目前我国居民个人从中国境内和境外取得的综合所得、经营所得,应当分别合并计算应纳税额,因此在合并后,会提高境内所得适用税率。

2、居民个人从中国境外取得所得的,应当在取得所得的次年3月1日至6月30日内申报纳税,目前我国已加入CRS,并开始与他国进行多边情报交换,如不及时申报,将面临税务处罚并纳入个人纳税信用管理的风险;

3、准确区分收入来源国,不同来源国的收入应分别归集;

4、准确确定居民个人来源于境外所得适用中国税法的应税税目,避免因适用税目错误导致扣除限额计算错误;

5、居民个人境外所得缴纳税款时,应当保管好境外征税主体出具的税款所属年度的完税证明、税收缴款书或者纳税记录等纳税凭证,未提供符合要求的纳税凭证,不予抵免,纳税人确实无法提供纳税凭证的,可同时凭境外所得纳税申报表(或者境外征税主体确认的缴税通知书)以及对应的银行缴款凭证办理境外所得抵免事宜。

作者:中汇江苏税务师事务所合伙人 戴旭峰

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169

京公网安备11010502056556号

京公网安备11010502056556号