2020年5月,某直辖市税务局责成A房地产开发公司更正申报2015-2016年度的企业所得税并追缴企业所得税3,500万元及税款滞纳金1,900万元!而此次税务惨案的元凶,竟是由房地产业内常见的预计利润申报错误引起的……

一、案例原始申报数据

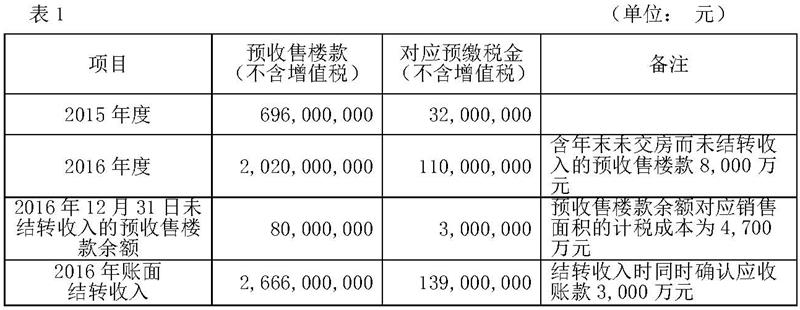

A公司系房地产开发公司,2015年度开始预售,2016年12月竣工并结转销售收入,主要信息如下(为直观理解,部分数据简化为百万元的整数):

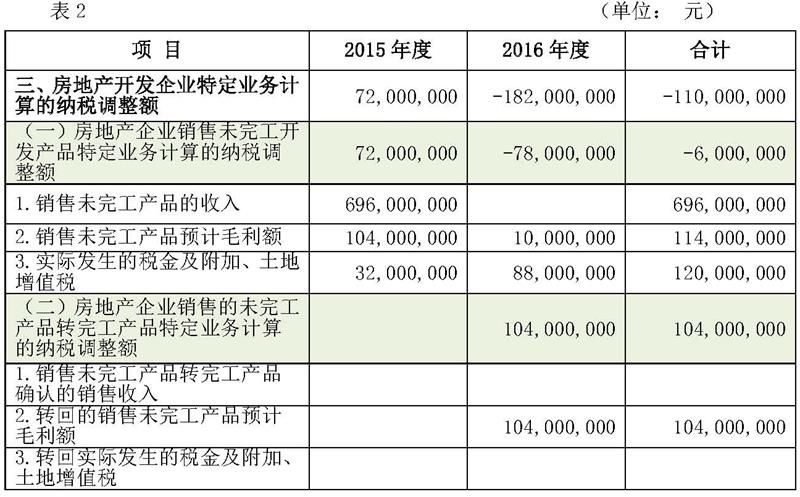

A公司在2015、2016年度企业所得税汇算清缴申报表中在A105010《视同销售和房地产开发企业特定业务纳税调整明细表》的填写数据明细如下:

税务机关通过金3系统在企业所得税汇算清缴申报表的稽核比对过程中发现A公司在2016年度预计利润的申报及转回存在如下问题:

1、2015年度填写预计毛利额时扣减的预收售楼款已预缴税金3200万元未在2016年度结转收入时予以转回,导致2016年度少申报应纳税所得额3200万元,存在申报错误;

2、2016年度项目已竣工,但年末未结转收入的预收售楼款余额仍按预计毛利额计缴企业所得税,未按实际毛利额申报计缴企业所得税,存在申报错误;

3、2016年度将结转收入对应已预缴的税金及附加填入2016年度预计毛利额的扣减项,但相应的预收售楼款填写预计毛利额时仅填写了未结转收入的预收售楼款对应的预计毛利额,既未体现2016年度项目竣工前预收售楼款预计毛利额,也未体现2016年度项目竣工后转回的此前销售未完工产品已预计的毛利额,存在申报填写错误。

二、案例更正申报数据

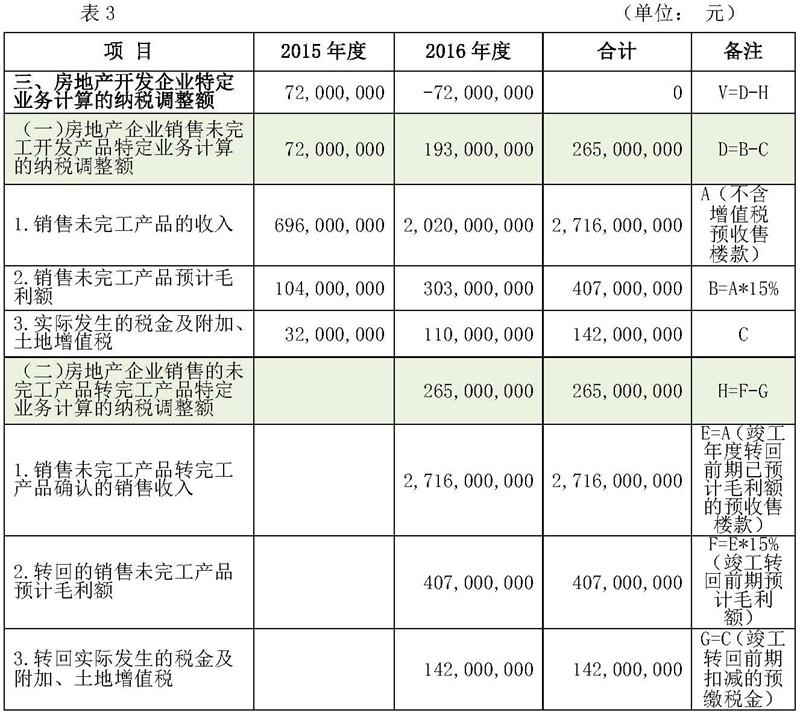

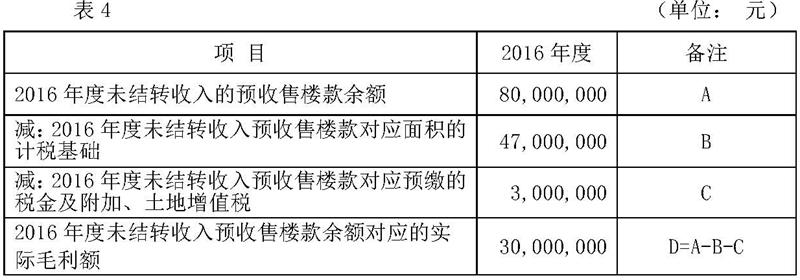

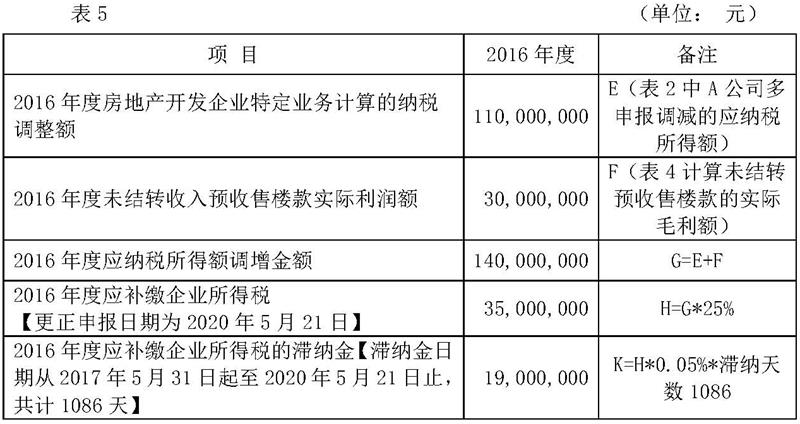

A公司经过与税务局进行多轮沟通后,对2016年度的预计毛利额申报和转回数据,以及未结转收入的预收售楼款实际毛利额进行更正申报,更正申报的数据如下:

1、预计利润的申报及转回更正数据

2、2016年度末未结转收入预收售楼款实际毛利额更正数据

3、上述更正申报对2016年度的应纳税所得额影响如下:

三、税务局要求A房地产企业更正申报的依据

《国家税务总局关于印发<房地产开发经营业务企业所得税处理办法>的通知》(国税发[2009]31号,以下简称31号文)第六条规定 企业通过正式签订《房地产销售合同》或《房地产预售合同》所取得的收入,应确认为销售收入的实现,具体按以下规定确认:

(一)采取一次性全额收款方式销售开发产品的,应于实际收讫价款或取得索取价款凭据(权利)之日,确认收入的实现。

(二)采取分期收款方式销售开发产品的,应按销售合同或协议约定的价款和付款日确认收入的实现。付款方提前付款的,在实际付款日确认收入的实现。

(三)采取银行按揭方式销售开发产品的,应按销售合同或协议约定的价款确定收入额,其首付款应于实际收到日确认收入的实现,余款在银行按揭贷款办理转账之日确认收入的实现。…….

同时31号文第九条规定 企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额。

31号文第三十五条规定 开发产品完工以后,企业可在完工年度企业所得税汇算清缴前选择确定计税成本核算的终止日,不得滞后。凡已完工开发产品在完工年度未按规定结算计税成本,主管税务机关有权确定或核定其计税成本,据此进行纳税调整,并按《中华人民共和国税收征收管理法》的有关规定对其进行处理。

笔者认为:正因为A公司预计毛利额的税务申报方式与上述规定不一致,才导致A公司被税务局推送出风险并被责令更正申报2015-2016年度企业所得税和缴纳相应的滞纳金。

四、房地产企业预收售楼款预计利润需要注意的事项

结合31号文及企业所得税年度汇算清缴申报表的填表说明,房地产企业在开发项目竣工前申报预收售楼款预计毛利额以及在项目竣工后转回预收售楼款预计毛利额时,可以参照如下方式进行规范填写,以减少可能存在的税务检查风险:

1、项目尚未竣工备案时,房地产企业在当年度的特定业务计算的纳税调整额明细填写时,当年度实际预收的售楼款根据当地税务局规定的预计毛利率计算填写预计毛利额(在“房地产企业销售未完工开发产品特定业务计算的纳税调整额”相关行数填列),同时预收售楼款对应实际已预缴的土地增值税、城建税、教育费附加和地方教育费附加也可以相应扣除;

2、预收售楼款在计算预计毛利额时,应以不含增值税的预收售楼款来计算填写预计毛利额,具体可参照如下案例进行填写:

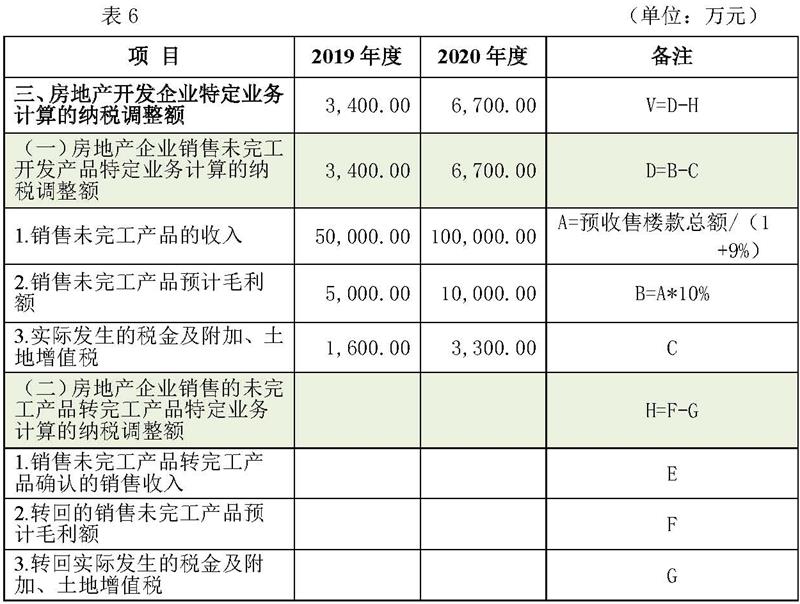

例1:A房地产公司从2019年度开始预售,其中:2019年度收取的预收售楼款总额54,500万元,当年度实际预缴的土地增值税、城建税、教育费附加和地方教育费附加总额为1,600万元(不含预缴的增值税);2020年度收取预收售楼款总额109,000万元,预收售楼款在当年度实际预缴的土地增值税、城建税、教育费附加和地方教育费附加总额为3,300万元;项目于2021年度竣工。当地毛利率为10%,则2019、2020年度预计毛利额可分别填写如下:

3、待项目完成竣工备案后,预收售楼款原已申报的预计毛利额需要全部调整为实际毛利额,即需要在A105010《视同销售和房地产开发企业特定业务纳税调整明细表》中房地产企业销售的未完工产品转完工产品特定业务计算的纳税调整额中予以全额转回。同时已交付房产结转收入和成本的售楼款对应的实际毛利额因已在利润表中直接体现而无需再单独对实际毛利额进行调整;但期末尚未交付房产而仍未结转收入的预收售楼款则需要按实际毛利额进行申报(可以在“视同销售收入/成本”相关行数填列并准备好相应的备查资料以供查验)。

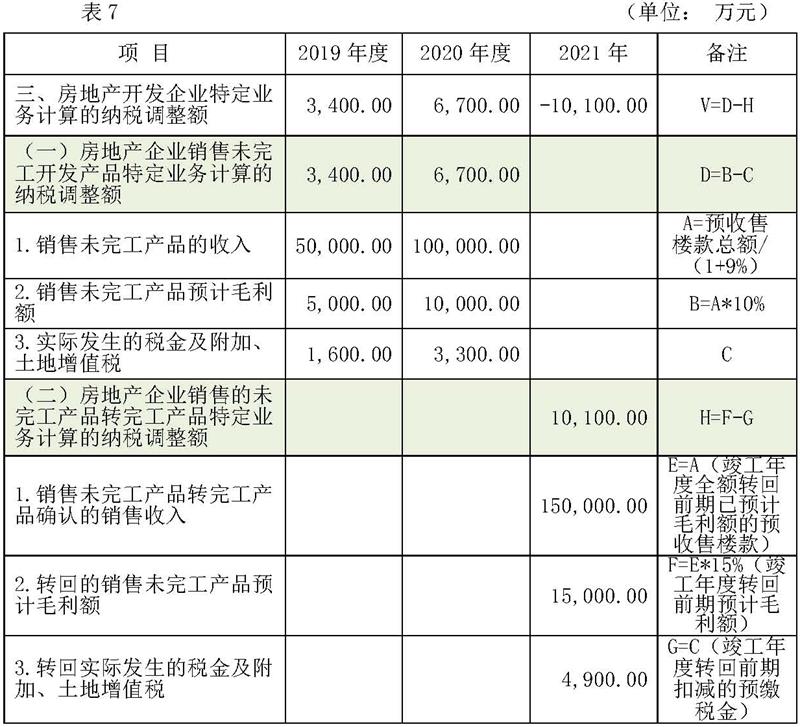

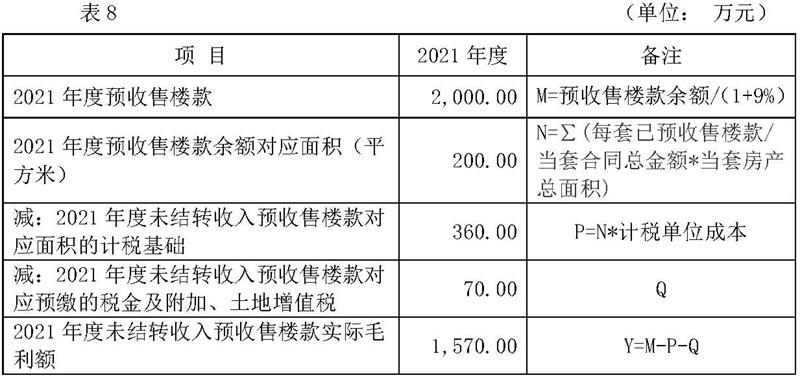

续例1:A房地产公司从2021年1月项目竣工,当季度交付房产结转销售收入161,320万元,对应预缴税金4,830万元;未交付房1套对应预收售楼款2,180万(总面积300平方米,销售合同总额3,270万),对应预缴税金70万元(不含增值税),项目计税单位成本为18,000元/平方米,A房地产公司应申报填写如下:

(1)预计利润的申报及转回数据

(2)2021年度末未结转收入预收售楼款实际毛利额数据

综上所述,房地产开发企业应严格遵循31号文及企业所得税汇算清缴申报表的填表说明,对房地产企业开发项目竣工前申报预收售楼款预计毛利额及在项目竣工后转回预收售楼款预计毛利额进行规范填写,尽量规避可能存在的税务检查风险。

作者:中汇信达(深圳)税务师事务所合伙人 张伟明

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169